Содержание

- 1 Что такое КБМ

- 2 Как узнать и проверить свой КБМ

- 3 Как восстановить КБМ

- 4 Теряется ли КБМ при перерыве в страховке

- 5 Законные случаи обнуления

- 6 Калькулятор переплаты по ОСАГО

- 7 Калькулятор переплаты по ОСАГО

- 8 Калькулятор переплаты по ОСАГО

- 9 Калькулятор переплаты по ОСАГО

- 10 Калькулятор переплаты по ОСАГО

- 11 Почему КБМ может вырасти или сброситься

- 12 Причины, по которым КБМ может не расти, не описанные в законах и актах

- 13 Что делать

- 14 Примеры истории КБМ наших клиентов

- 15 Калькулятор переплаты по ОСАГО

- 16 Что такое КБМ?

- 17 Причины, по которым КБМ может быть рассчитан ошибочно

- 18 Причины, по которым скидка по ОСАГО может быть уменьшена

- 19 Сохраняется ли КБМ при смене страховой компании?

- 20 Можно ли вернуть скидку ОСАГО, если старые полисы утрачены?

- 21 Внесение сведений в РСА при замене водительского удостоверения

- Когда обнуляется КБМ по ОСАГО в России

- Что такое КБМ

- Как узнать и проверить свой КБМ

- Видео: как узнать свой КБМ на сайте

- Как восстановить КБМ

- Теряется ли КБМ при перерыве в страховке

- Законные случаи обнуления

- Видео: Как восстановить КБМ

Водителям, которые прибегают к услугам страховых компаний, присваивается КБМ (расшифровывается как класс бонус-малус). И он определяется их аккуратным вождением по дороге. Когда соберётся определённый опыт страхования, то можно претендовать на снижение полиса. А вот при отрицательном опыте страхования возможно получить только повышение тарифной стоимости. КБМ действует на государственном уровне. При этом имеются ситуации, когда накопленный опыт может быть утерян. Ниже можно узнать, в какой период обнуляется КБМ в России в 2019 году, и что делать в подобных ситуациях.

Что такое КБМ

Для оценки рисков возможных в ближайшем будущем трат, страховые агенты учитывают ряд сведений, включая регион оформления страховки ОСАГО, технические характеристики ТС, а также навыки управления транспортным средством (ТС) конкретного физлица. Компании, выдающие страховку, заинтересованы в том, чтобы выдавать полис водителям, не попадающим в ДТП и в целом ездящим аккуратно. А если транспортное происшествие и происходит, то вина лежит на другом водителе.

Итак, КБМ — определённая скидка водителю за его безаварийную езду на своём ТС. Если физлицо в течение 365 дней ездит без убытков для страховщика, наградой выступает 5% скидки. Она будет расти до тех пор, пока общий коэффициент не достигнет 50% стоимости. Это достаточно хорошая скидка. Максимальный коэффициент составляет 0,5. Аналогично, если физлицо будет оказываться в ситуациях, когда ему будет требоваться возмещение ущерба, бонус-малус будет расти. Соответственно, цена каждой страховки будет выше предыдущей.

Как узнать и проверить свой КБМ

Узнать показатель возможно, воспользовавшись специальной базой. Итак, при составлении страхового договора, физлицу устанавливается 3 класс, считающийся первоначальным. И такой КБМ составляет 1. Всего есть 15 классов: М, 0–13. У всех имеется свой коэффициент, определяемый с учётом особенностей вождения и числа обращений за возмещением ущерба может быть присвоен новый уровень.

Подробнее о каждом уровне:

- «М». Коэффициент равен 2,45. Если нет страховых случаев, водитель переходит на «1». Остальные ситуации приводят к тому, что «М» сохраняется.

- «0». Показатель равен 2,3. Если выплаты от страховщика за год не потребуются, водителя переведут на класс «2». В остальных вариант человек будет возвращён к «М».

- «1». Бонус-малус составляет 1,55. Если не было обращений за выплатой страховки, присваивается «2». В остальных вариантах вновь устанавливается «М».

- «2». Значение достигает 1,4. При аккуратной езде без проблем возможен переход на новый класс «3». При одном обращении за возмещением ущерба произойдёт возврат к «1». В остальных случаях будет восстановлен «М».

- «3». Бонус-малус равен 1. Если автовладелец не прибегал за установленный период к возмещению ущерба, его переведут на «4». При единичном обращении произойдёт возврат к «1», а при повторном и последующих — к «М».

- «4». Показатель равен 0,95. Размер скидки будет увеличен при отсутствии ДТП и водителя переведут на «5». Если за год случится одно ТП, произойдёт возврат к «2», если два — к «1», при повторном и последующих — к «М».

- «5». Показатель равен 0,9. В отсутствии ДТП водителя переведут на «6». Если случится одно ТП, вновь установят «3», два — «1», три и больше — «М».

- «6». Показатель равен 0,85. Переходит на последующий допустим при отсутствии ДТП. Если было одно обращение к страховщику от водителя, человека возвращают на «4», два — «2», три и больше — «М».

- «7». Показатель равен 0,8. В следующий класс переход произойдёт при идеальном вождении. Одна ошибка вернёт в «4», две — во «2», три и более — на М-уровень.

- «8». Показатель равен 0,75. В «9» водителя переведут при отсутствии ДТП. Одно происшествие на дороге приведёт к тому, что произойдёт возврат к «5», два — к «2», три и более — к «М».

- «9». Показатель равен 0,7. Идеальное вождение — гарантия перехода в «10». Любое обращение к страховщику за возмещением ущерба приводит к возврату в «5», повторное — «2», третье за год возвратит в «1», а ещё одно — в «М».

- «10». Показатель равен 0,65. В следующий водитель попадёт при идеальном вождении. Возврат в «6» происходит при одном обращении за возмещением ущерба, повторное приводит к попаданию в «3» вновь, третье — возвращает в «1», а четвёртое и последующие — в «М».

- «11». Показатель равен 0,6. Езда без попадания в ДТП приводит к переводу на новый уровень. Если происходит одно ТП, вновь устанавливается класс «6», два приводит к установлению 3-го уровня, три возвращают в «1», а все последующие — в «М».

- «12». Показатель равен 0,55. Переход в «13» возможен при идеальной езде без нарушений в течение одного года. При одном ТП восстановят «6», при двум — «3», при трём — «1». Весь опыт будет сгорать, если будет четыре ДТП за год.

- «13». Показатель равен 0,5. Человек будет оставаться в этом классе, если не будет допускать ТП. При одном ДТП произойдёт возврат к «7», два — «3», три — «1», а четыре и более приведут к тому, что накопленный опыт потеряется полностью.

Список может выглядеть сложно, но его использование предельно простое. Нужно помнить свой класс и число возмещений страховщиком за расчётный период. Исходный класс физлицу сообщает страховая компания. Помимо этого, можно всегда воспользоваться одним из двух методов проверки КБМ. Самый простой метод — посетить сайт страховщика. И практически всегда там предоставляется возможность узнать коэффициент. Также есть возможность отыскать на веб-ресурсах, не имеющих прямого отношения к страховому агенту, проверочные сервисы текущего показателя бонуса.

Видео: как узнать свой КБМ на сайте

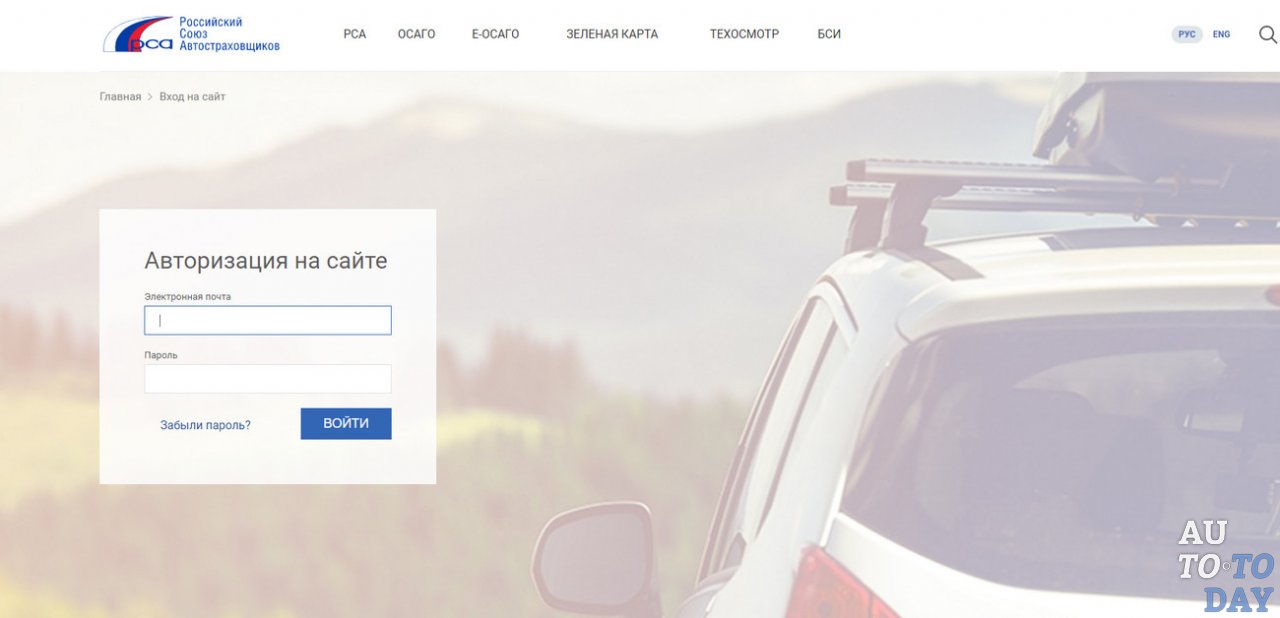

При проверке бонуса обращение будет произведено к базе сведений Российского союза автостраховщиков (РСА). Как результат, есть возможность узнать все нужные данные без посредников, и сведения в этой базе своевременно обновляются, поэтому ошибка исключена. Итак, напрашивается логичный вопрос, как же воспользоваться базой РСА. Никаких сложностей нет, и проблемы не должны возникнуть. Понадобится текущий договор страхования и права водителя. Далее нужно действовать так:

- Кликните «физическое лицо» в поле «Собственник ТС».

- Укажите «с ограничениями», чтобы система поняла, что у авто одно или несколько лиц, которым позволено управление конкретным ТС.

- Введите данные из водительского удостоверения (ВУ). Если что-то менялось, возможно неправильно определение КБМ, поэтому придётся повторить попытку позже.

- Укажите предполагаемую дату начала действия нового полиса в соответствующем поле.

- Введите капчу (проверочный код) и отправьте запрос на сервис.

Ответом будет таблица, где приведены данные о последнем полисе, бонус-малусе, задействованном при расчёте премии от страхового агента. А также система отобразит данные об общем числе выплат и новом показателе, если он был установлен. Далее нужно воспользоваться списком скидок (приведён выше). Следует взять исходный КБМ, рассчитать на его основе цену последнего договора ОСАГО и определить новый класс по числу страховых случаев. А по нему можно уже узнать коэффициент, соответствующий ему. Он и задействуется для расчёта премии от страховщика.

Как восстановить КБМ

Иногда после проверки отображается неверная информация о КБМ: скидка неправильная или просто отсутствует. Есть вероятность допущения ошибки и можно постараться восстановить коэффициент. Это предлагается сделать разными способами.

Один из способов — письменное обращение в страховую компанию. Этим методом стоит воспользоваться в том случае, когда договор с менее выгодным КБМ уже заключён. Компания обязана произвести проверку и выполнить перерасчёт. Итак, нужно действовать так:

- Составьте заявление на имя начальника страхового агента. Подготовить следует два экземпляра. При составлении бумаги нужно опираться на справку или договор ОСАГО от предыдущего страховщика.

- Приложите копию выбранной бумаги.

- Подайте бумаги страховому агенту. Причём на руки заявителю должен вернуться одни экземпляр с пометкой о том, что документ принят на рассмотрение.

При отказе принять документы страховщиком нужно отправить заявление ценным письмом с обязательной описью и уведомлением о получении.

При отказе принять документы страховщиком нужно отправить заявление ценным письмом с обязательной описью и уведомлением о получении.

Срок рассмотрения проблемы составляет 10 дней. Если будет отказ, должен быть выдан документ с аргументацией. Если же ничего не происходит, нужно позвонить страховщику и уточнить данные. Если он отказывается вносить изменения, следует перейти к написанию жалобы в РСА.

Обращаться с жалобой в РСА стоит также при ликвидации страхового агента. Действовать необходимо следующим образом:

- Составляется жалоба и отправляется или онлайн (на официальном сайте РСА), или почтой (адрес можно найти на официальном портале организации).

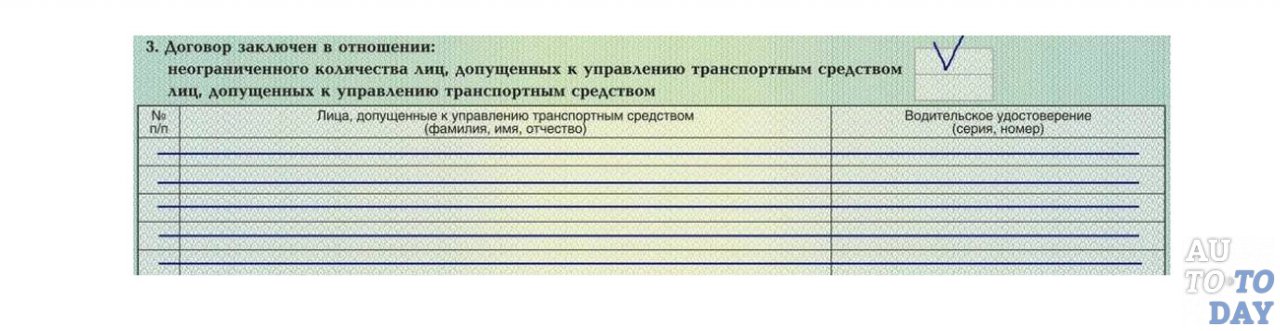

- В бумаге указывается ФИО заявителя, дата рождения, номер ВУ или паспорта (для водителей с неограниченной страховкой).

- Все сведения подтверждаются копиями документов, иначе жалоба не будет рассмотрена.

- Далее излагается суть жалобы и обоснование позиции заявителя.

Если ответ на обращение не будет получение в течение 30 дней, можно позвонить в РСА для прояснения ситуации. Телефон можно найти на официальном портале организации.

Если ответ на обращение не будет получение в течение 30 дней, можно позвонить в РСА для прояснения ситуации. Телефон можно найти на официальном портале организации.

РСА проведёт проверку. Если указанное подтвердится, то КБМ будет возвращён. При этом страховщика обяжут в принудительном порядке произвести перерасчёт суммы взноса. Учитывайте, что такая процедура восстановления КБМ не слишком быстрая. Иногда процесс растягивается на два-три месяца, и не факт, что результат будет положительным.

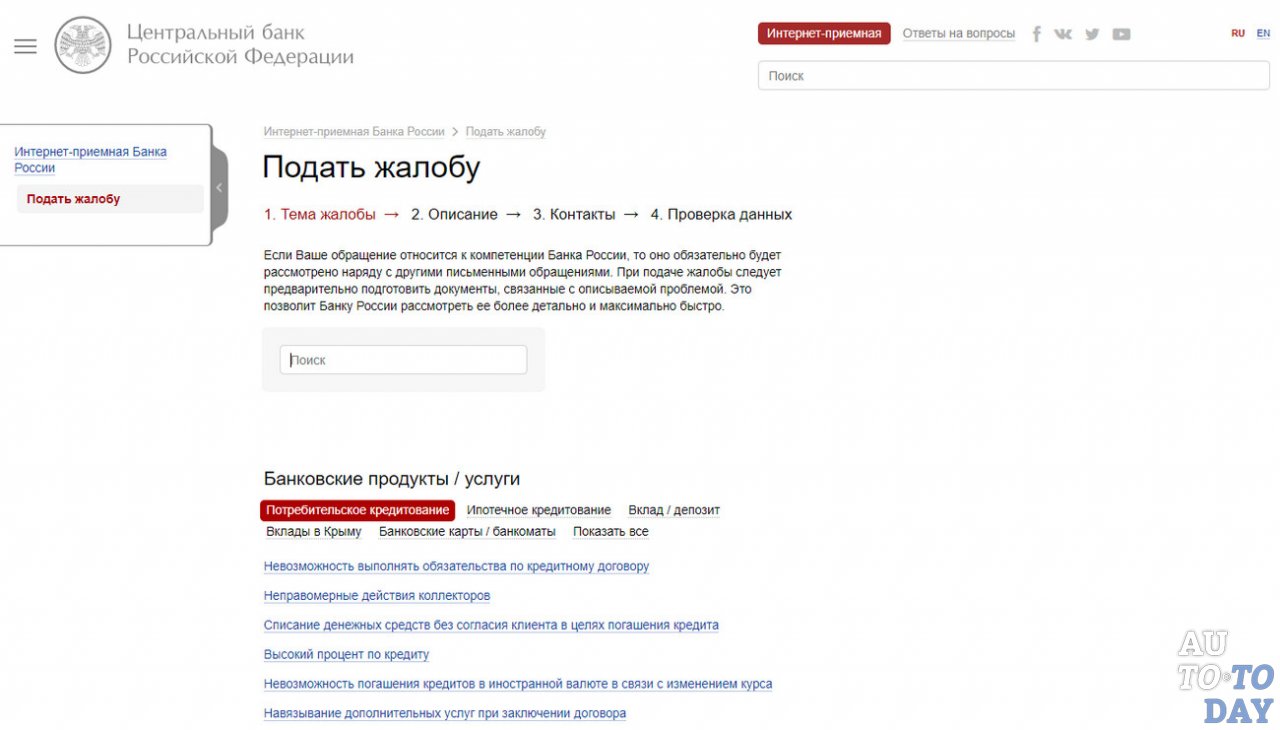

Ещё один способ попытаться вернуть прежний КБМ — обращение с претензией в Центральный Банк (ЦБ РФ). Если сделать это до попытки решить проблему в вышеназванных инстанциях, ЦБ может обязать обратиться сначала напрямую к страховщику. Для обращения следует посетить официальный портал организации и найти страницу, где подают жалобы. Там следует щёлкнуть по «Неверное применение КБМ при заключении договора». После этого нужно просто следовать инструкции, загружая сканы документов для подтверждения вводимой информации. Уведомлении о приёме заявления будет отправлено на почту заявителя. Проверка занимает 30 дней, по истечении которых при попытке узнать КБМ будет выдан уже правильный результат.

А также в сети имеются платные и бесплатные сервисы, предлагающие оперативное восстановление КБМ. Но лучше пользоваться официальными способами, так как они точно будут надёжнее.

А также в сети имеются платные и бесплатные сервисы, предлагающие оперативное восстановление КБМ. Но лучше пользоваться официальными способами, так как они точно будут надёжнее.

Теряется ли КБМ при перерыве в страховке

Если водитель по любым причинам решил сделать перерыв в страховании на один год, то КБМ будет утерян. Помните, что скидка сохраняется только в течение 365 дней. И при попытке получить полис спустя год, коэффициент уже не будет учитываться, то есть цена будет обычной. Обращение с жалобой в РСА или любые другие инстанции не приведёт ни к каким результатом. Такое обнуление является законным. Но и неправомерные обнуления тоже бывают.

- Утрата класса КБМ при замене ВУ (вне зависимости от причин). Процедура отображается страховщику, поэтому нужно выполнить сопоставление нового документа со старыми данными. Единственное условие: водитель должен в документальном виде уведомить страхового агента об этом, чтобы избежать недоразумений. Если компания отказывается сопоставлять данные, стоит обратиться к юристу для решения сложившейся проблемы.

- Смена авто тоже не должна приводить к утрате коэффициента. Это условие не действует для полиса без ограничений, так как он привязан к конкретному ТС.

- Незначительный перерыв в страховании (до 365 дней) не должен приводить к обнулению. КБМ сгорает только спустя 365 дней.

- После ДТП обнуление происходит не всегда. Всё зависит от класса и количества ДТП за год. При совершённых 4 и более ДТП опыт сгорает в любом случае. Обнуление производится при 1 аварии на «0» и «1» классе, при 2 авариях — на «2» и «3» классе, при 3 авариях — на классах с «4» по «8» включительно.

В остальных случаях ДТП КБМ может переходить на уровень ниже, но не обнуляться. Помните, что с ростом класса бонуса вырастает и доверие страховщика. Именно поэтому при одном ТП класс опустится на пару пунктов, но до «1» не упадёт и тем более не сгорит вообще.

В остальных случаях ДТП КБМ может переходить на уровень ниже, но не обнуляться. Помните, что с ростом класса бонуса вырастает и доверие страховщика. Именно поэтому при одном ТП класс опустится на пару пунктов, но до «1» не упадёт и тем более не сгорит вообще.

В этом случае всегда можно подать жалобу или воспользоваться процедурой восстановления опыта любым другим удобным способом, описанным выше.

Законные случаи обнуления

Иногда система может показать, что КБМ исчез или вернулся к начальному. Страховщик утверждает, что на это всегда есть правовые основания. Основные случаи утраты скидки следующие:

- Произошёл перерыв в страховании сроком 1 год и более. В этом случае возможно существование и неправовой причины обнулении: страховщик не подал данные о водителе в базу РСА и коэффициент «сгорел».

- Оформление нового полиса при условии смены ограниченного вида полиса на неограниченный. По закону оформление происходит с КБМ в 1%.

- Полис был куплен, но в течение года водитель поменял авто. Увеличение скидки в такой ситуации не произойдёт. Для начисления нужно, чтобы прошёл год страхования. Меньший период в расчёт не берётся. Именно поэтому при внезапном приобретении нового авто следует произвести процедуру переоформления страховки на новое ТС, а не завершать её полностью.

Видео: Как восстановить КБМ

КБМ — своеобразная мотивация от страховщика к тому, чтобы ездить по правилам дорожного движения, не нарушать и стремиться не попадать в ДТП. При идеальной езде полис ОСАГО можно будет оформлять по более приятной стоимости, а в самом лучшем случае с 50% скидкой.

Подписывайтесь на наши ленты в таких социальных сетях как, Facebook, Вконтакте, Instagram, Pinterest, Yandex Zen, Twitter и Telegram: все самые интересные автомобильные события собранные в одном месте.

Калькулятор

переплаты

по ОСАГО

Ваш стаж (полных лет)

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10+

Если у вас было ДТП

Результат может отличаться в зависимости от наличия ДТП по вашей вине.

Калькулятор

переплаты

по ОСАГО

Текущий класс водителя (КБМ)

Калькулятор

переплаты

по ОСАГО

ВНИМАНИЕ!

Ваша скидка на ОСАГО должна быть 45 %!

Например при базовой стоимости полиса в 8 200 рублей, ваша цена должна быть 5 200 р. — экономия бы составила 3000 р.

Калькулятор

переплаты

по ОСАГО

Скидка на ОСАГО больше, чем Вам полагается.

Калькулятор

переплаты

по ОСАГО

Ваш КБМ соответствует стажу.

День добрый, сегодня я расскажу почему у водителей со стажем КБМ 1 или не меняется, разберемся в причинах маленького КБМ и постараемся разобраться почему бонус-малус обнуляется. Перечислим стандартные причины и покажу на примерах как может изменяться ваш бонус-малус.

Еще раз напомню, что каждый раз, когда вы страхуетесь (на год и не прекращаете полис досрочно), КБМ должен снижаться на 0.05 пункта или повышаться на 1 класс. Что в итоге дает 5% скидку на полис ОСАГО. Максимальная скидка — 50%, что соответствует КБМ 0.5 или 13 классу.

Почему КБМ может вырасти или сброситься

- Перерыв в страховании больше 1 года. Это правило закреплено в законе об ОСАГО.

Согласно Примечанию 10 к пункту 2 Указания Банка России по тарифам для определения класса учитываются сведения по договорам обязательного страхования, прекратившим свое действие не более, чем за один год до даты начала срока страхования по договору ОСАГО. - ДТП. По которому была страховая выплата в пользу другого водителя. Т.е. вы были виновником.

Как изменится коэффициент бонус-малус, смотрите в таблице. - Полис был прекращен досрочно.

Это не приводит к обнулению. Но в этом случае не происходит понижения КБМ, т.е. он остается прежним на момент получения полиса.

Причины, по которым КБМ может не расти, не описанные в законах и актах

- Смена прав. На текущий момент одна из самых распространенных причин. Как избежать, читайте тут.

- Несколько полисов. В этом случае может произойти «задвоение» КБМ. Пример: 1 полис с КБМ 1, другой 0.8 — да, такое бывает. Первым заканчивается полис со значением 0.8. Передается значение 0.75 (получаете скидку 5%) в РСА. Затем заканчивается полис 1, в РСА передается значение 0.95. И в итоге у вас будет актуальный КБМ 0.95.

- Ошибки в базе РСА. Это может быть любая опечатка в ФИО, дате рождения или данных водительского удостоверения.

- Страховой агент. Можно специально или случайно ошибиться в ваших данных, чтобы получить КБМ 1, для максимальной страховой премии. Самое простое ошибиться в дате рождения, ее нет в полисе ОСАГО, поэтому и заметить это практически невозможно.

- Страховая не передала данных. На текущий момент это практически неактуально. Лишь в редких случаях обанкротившихся компаний или периоды до 13 года.

Что делать

Вы можете восстановить КБМ через нашу компанию, это самый быстрый и простой вариант. О бесплатных способах читайте в статье.

Примеры истории КБМ наших клиентов

Пример 1

Клиент пришел с новыми правами с актуальным значением 1. Как изменялся КБМ по старым правам, видно выше. Почему так произошло говорить поздно.

Результат: КБМ 1 → 0.5 — скидка 50% на полис

Пример 2

Здесь были новые права без данных по старым, но с галочкой у нас в форме на запрос старых прав.

Результат: КБМ 0.85 → 0.5 — скидка 50% на полис

Пример 3

Клиент пришел с новыми правами и актуальным значением 1. Снизить больше, чем по старым правам не удалось, но была перенесена скидка со старых прав.

Результат: КБМ 0.1 → 0.85 — скидка 15% на полис

Пример 4 — случай с ДТП

Здесь новые права и галочка на запрос старых. Человек застраховал машину по новым правам, особо не разбираясь с КБМ со значением 1. Затем попал в ДТП. Повышающий КБМ применился на 1 и в итоге получили значение 1.55, как и должно быть по таблице. Но дело в том, что не было учтено значение по старым правам. Мы подали запрос в РСА и пересчитали КБМ.

Результат: КБМ 1.55 → 1 — экономия 55% переплаты за полис

Калькулятор

переплаты

по ОСАГО

Ваш стаж (полных лет)

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10+

Если у вас было ДТП

Результат может отличаться в зависимости от наличия ДТП по вашей вине.

Каждый водитель знает, что на дороге может произойти любая ситуация. Однако, аккуратный стиль вождения и соблюдение правил дорожного движения существенно сокращают риск попадания в ДТП. С целью развития культуры участников дорожного движения предусмотрены специальные стимулы, одним из которых является КБМ, позволяющий сэкономить на приобретении ОСАГО. В настоящий момент все данные о КБМ хранятся централизованной базе. Однако, в силу различных обстоятельств, водители сталкиваются с обнулением данных о коэффициенте. Поэтому, у страхователей возникает необходимость восстановить кбм, чтобы получить скидку при приобретении страховки.

Что такое КБМ?

КБМ или коэффициент бонус-малус, что в переводе с латинского значит «хороший-плохой», является показателем того, насколько часто водитель попадает в аварии. Данный коэффициент влияет на стоимость ОСАГО – чем ниже его значение, тем ниже стоимость страховки. И наоборот, высокий показатель КБМ предполагает более дорогое ОСАГО. Таким образом, использование КБМ позволяет поощрять аккуратных водителей.

Каждый год безаварийной езды увеличивает скидку страхователя на 5 процентов. Кроме того, на единицу поднимается класс страхователя. После окончания срока полиса ОСАГО скидка действует в течение одного года, а затем сгорает. Поэтому страхователь, который сумел накопить большую скидку, а затем сделал перерыв в страховании своей автоответственности больше чем на год, теряет бонус и вынужден заново копить КБМ. Максимальный уровень скидки, размер которой составляет 50 процентов, возможен при достижении 13-ого класса КБМ.

Причины, по которым КБМ может быть рассчитан ошибочно

В АИС РСА идентификация водителей осуществляется по следующим параметрам:

- ФИО;

- дата рождения;

- номер и серия водительского удостоверения.

При этом у граждан, являющихся собственниками транспортных средств, вместо данных удостоверения в качестве параметров используются паспортные данные.

В случае, если по какому-либо параметру будут выявлены несовпадения с данными АИС РСА, корректный показатель КБМ определён не будет.

Подобная ситуация может быть обусловлена несколькими причинами, одна из которых человеческий фактор. Кроме того, некорректный КБМ может быть рассчитан в случае, если страховщиком были введены неправильные данные, у водителя или собственника транспортного средства были изменены документы, гражданином был приобретён фиктивный полис. Также на определение КБМ могут повлиять сбои в работе автоматизированной информационной системы и несостоявшаяся передача данных страховой компании.

Помимо этого проблемы могут возникнуть при наличии у одного водителя нескольких полисов ОСАГО.

При возникновении «учётных» проблем урегулированием вопроса занимается РСА, в остальных случаях некорректного определения КБМ должен разбираться страховщик.

Смена водительского удостоверения

В период действия договора ОСАГО страхователь должен в письменном виде уведомлять страховщика о том, что произошло изменение данных, которые были указаны им в заявлении о заключении договора обязательного страхования. Таким образом, на водителя или автовладельца возложена обязанность незамедлительно сообщать в страховую компанию о смене водительского удостоверения. Данные о смене документа должны быть внесены страховщиком в АИС РСА. Однако, если страхователь нарушил данное требование и не известил при этом страховую компанию, при расчёте КБМ с целью продления ОСАГО возникают сложности. В подобной ситуации необходимо выполнить поиск данных в базе АИС РСА по номеру строго водительского удостоверения, которое указано в новых правах в поле «Особые отметки».

Ошибки страхового агента

Некорректный расчёт КБМ может спровоцировать ошибка страховщика, выдававшего полис ОСАГО. Например, сотрудник страховой компании, вносивший информацию в базу данных РСА, мог неверно указать дату рождения или серию водительских прав страхователя. В ряде случаев такая ошибка может быть никем не замечена, и о её существовании станет известно лишь тогда, когда страхователь обратится за новым полисом. Для того чтобы выяснить, где может скрываться неточность, необходимо запросить у страховой компании справку о безубыточности по выданному ранее полису, где будут указаны все данные страхователя, занесённые в базу РСА.

Невыполнение страховыми компаниями требования относительно передачи данных в базу РСА встречается крайне редко, так как заполнение полиса ОСАГО осуществляется в электронном виде. Однако, если полис ОСАГО был выписан страховым агентом вручную, не стоит исключать вероятность того, что данные страхователя по тем или иным причинам не были внесены в базу.

Ликвидация страховой компании, выдавшей полис ОСАГО

Отзыв лицензии у страховой компании, которая выдала полис ОСАГО, не должен нести какие-либо риски для страхователя. Всю ответственность после ликвидации компании, выступавшей в роли страхователя, берет на себя РСА. В данную организацию следует обращаться водителям и автовладельцам при возникновении страховых случаев, а также при необходимости получить разъяснения или услуги в рамках установленных правил.

В случае, если сотрудниками ликвидированной страховой компании была допущена ошибка при внесении информации о страхователе в базу данных РСА или такие данные вообще не были переданы, возникает риск потери водителем или автовладельцем страхового стажа. При возникновении подобной ситуации страхователь должен обратиться в РСА с заявлением о восстановлении скидки КБМ по ОСАГО.

Причины, по которым скидка по ОСАГО может быть уменьшена

Многие водители со стажем, страхующие автомобиль, нередко сталкиваются с ситуацией, когда страховщики заявляют о том, что скидка на покупку полиса ОСАГО у них отсутствует, так как значение КБМ было необоснованно обнулено. Чтобы исправить ситуацию, необходимо восстановить значение коэффициента.

Порядок действий водителя

Столкнувшийся с проблемой, водитель должен чётко определить, по какому именно полису произошло обнуление. Это особенно важно, если водитель внесён в несколько полисов ОСАГО, оформленных в разных страховых компаниях. Для этого следует воспользоваться базой АИС РСА, выбрав информацию по ФИО, дате рождения и реквизитам водительских прав. В случае, если страхователь за последние несколько лет неоднократно менял страховые компании и точно не знает, на каком этапе произошло ошибочное обнуление КБМ, необходимо провести последовательную проверку нескольких последних полисов.

Установив, когда и кем была допущена ошибка, страхователь должен обратиться в страховую компанию с целью восстановления КБМ. Следует отметить, что в 2015 году порядок восстановления коэффициента был упрощён. Поэтому многие страховые компании создали специальные электронные сервисы, которые позволяют отправить заявление на восстановление КБМ в режиме онлайн. Однако, если у страховщика отсутствует электронный сервис, страхователю придётся лично посетить офис компании и подать заявление об исправлении КБМ на бумажных носителях или направить документ по почте.

Необходимые документы

Заявление о восстановлении КБМ должно быть подкреплено документами, которые доказывают обоснованность исправления коэффициента. В пакет документов входят:

- предыдущие полисы ОСАГО;

- справки, предоставленные страховыми компаниями, в которых подтверждено отсутствие или указано количество страховых случаев по полису;

- документы, которые подтверждают смену фамилии (паспорт, в котором имеются сведения о предыдущих выданных паспортах, свидетельство о расторжении или регистрации брака);

- документы о смене водительского удостоверения (копии старых и новых прав).

Куда обращаться для восстановления КБМ

Заявление о восстановлении коэффициента направляется в страховую компанию. В случае, если заявление было оставлено без рассмотрения, необходимо направить жалобу в Центральный Банк России, на который возложена функция контроля за правильностью расчёта страховых премий, выплачиваемых по договорам ОСАГО. В жалобе требуется чётко описать обстоятельства – когда и в какой страховой компании был оформлен полис, какой КБМ учитывался при оформлении страховки, а также количество ДТП, в которые попадал страхователь. Кроме того, нужно указать, что заявление было оставлено страховщиком без ответа. Жалоба должна быть дополнена копиями документов, подтверждающими правоту страхователя, а также копией письма в страховую компанию.

Обращаться в РСА необходимо, если страховщик намерен решать вопросы в судебном порядке и нуждается в подтверждение своего класса по КБМ на определённую дату.

Можно ли вернуть скидку ОСАГО, если старые полисы утрачены?

Процедура восстановления КБМ, которая позволяет получить скидку при оформлении ОСАГО, предполагает подачу заявления, которое дополнено предыдущими страховыми полисами. Бывает такое, что все полисы утеряны и не сохранилось ни одной копии документа в бумажном или электронном виде. Тогда страхователь должен обратиться в каждую из страховых компаний, с которыми ранее заключал договор, и попросить соответствующую справку по каждому старому соглашению. Полученные справки позволят заменить при восстановлении КБМ отсутствующие полисы ОСАГО.

Внесение сведений в РСА при замене водительского удостоверения

В случае замены водительского удостоверения, страхователь обязан написать заявление в страховую компанию, оформлявшую полис ОСАГО и уведомить о получении нового документа, обязательно указав дату выдачи прав. Кроме того, заявление должно содержать прошение о сохранении КБМ, который был ранее присвоен. На основании заявления страховщиком будут внесены коррективы в АИС РСА.