Содержание

- 1 Что такое «некоммерческая организация»

- 2 Что входит в понятие смета, как ее составить и для чего она нужна

- 3 Кто составляет смету

- 4 Особенности составления сметы, общие моменты

- 5 Образец документа

- 6 После составления сметы

- 7 Общее содержание сметного документа

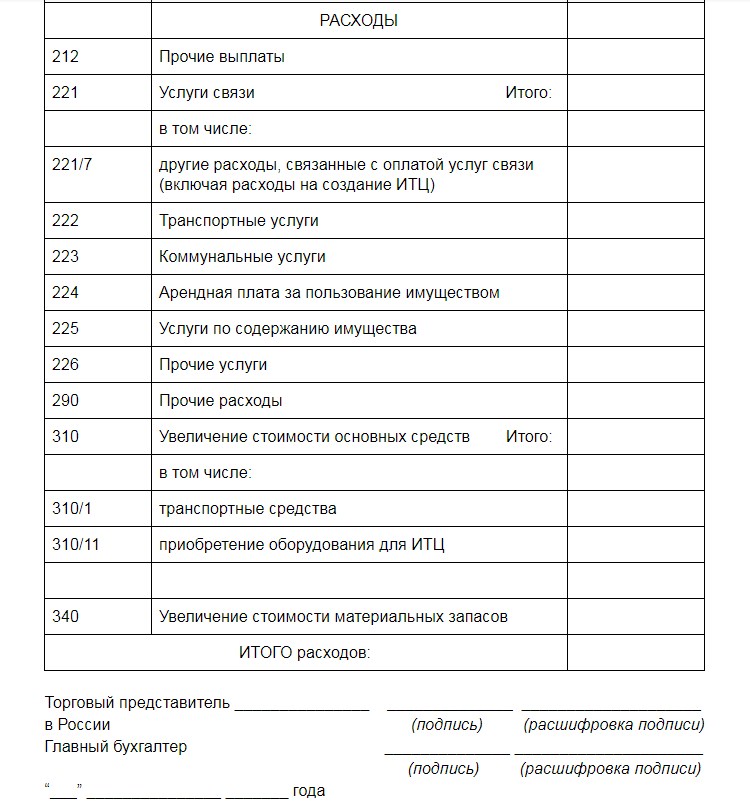

- 8 Состав и оформление сметы доходов и расходов НКО

- 9 Состав и оформление смет бюджетной организации

- 10 Специфика сметных расчётов ТСЖ

- 11 Определение сметы доходов и расходов

- 12 Области применения сметы

- 13 Состав сметы доходов и расходов

Формирование сметы доходов и расходов в некоммерческих организациях позволяет запланировать бюджет на предстоящий период. Этот документ является обязательным для осуществления нормальной, бесперебойной деятельности НКО.

Что такое «некоммерческая организация»

К некоммерческим организациям относятся любые официально зарегистрированные сообщества, которые не ставят своей основной целью зарабатывание денег.

Иными словами, предпринимательской деятельностью НКО заниматься права не имеют (за исключением случаев, когда эта самая деятельность направлена на достижение их прямых целей).

Обычно эти организации работают в сфере образования и здоровья, культуры, религии, спорта и т.п.

Тем не менее, для их функционирования, как и для коммерческих или бюджетных структур, также требуются определенные финансы. Они могут поступать в качестве вступительных и членских взносов, благотворительности, процентов от вкладов, безвозмездных актов дарения, грантов и т.д. Эти средства расходуются на поддержание деятельности организации, оплату работы администрации НКО, аренду помещений, хозяйственные нужды, поддержку каких-то проектов и прочее.

Что входит в понятие смета, как ее составить и для чего она нужна

Смета – это план доходов и расходов на какой-то конкретный промежуток времени. Она составляется исходя из индивидуальных потребностей организации и включает в себя все позиции, по которым может происходить движение денежных средств.

Сметы могут формироваться как на организацию в целом, так и на какие-то ее отдельные проекты. Документ является приблизительным и строится обычно на основе данных из бухгалтерского учета. Также берутся в расчет предыдущий опыт и наработки, текущие нужды НКО, ее цели и задачи.

Поскольку в большинстве своем некоммерческие организации существуют на добровольные взносы (пожертвования, дарения и т.п. безвозмездные вливания), смета важна в том смысле, что позволяет отследить насколько обоснованно происходят траты из бюджета НКО и действительно ли они идут на целевые потребности.

Кто составляет смету

Как и в любом другом предприятии, финансовую смету некоммерческой организации составляет бухгалтер или лицо, исполняющее его функции (например, руководитель).

В любом случае, вне зависимости от того, на кого будет возложена эта обязанность, после формирования, смета должна быть передана на подпись главному должностному лицу НКО.

Его автограф подтвердит действительность сметы и даст «добро» на воплощение ее в жизнь.

Заверять бланк при помощи печати необязательно – это надо сделать, только если такая норма прописана в нормативных актах организации.

Смета обычно составляется, как уже говорилось выше, на определенный промежуток времени (чаще всего год, но может быть и полугодие, и квартал) и включает стандартный для той ли иной НКО перечень статей доходов и расходов, а также строку по непредвиденным тратам.

Особенности составления сметы, общие моменты

Если вы являетесь членом НКО или вам просто поручили составить смету, а у вас для этого не хватает опыта, воспользуйтесь приведенными ниже советами и посмотрите образец документа. На его основе вы с легкостью сможете создать свою индивидуальную смету, учитывающую особенности именно той организации, в отношении которой она составляется.

Итак, для начала общая информация.

- Единого образца сметы расходов и доходов НКО на сегодня нет, так что представители организаций могут составлять ее в произвольной форме. Хорошо, если в НКО есть свой шаблон документа – тогда туда достаточно вписать необходимые на данный период времени строки и цифры, а также убрать все лишнее. Мы же исходим из того, что такого шаблона нет и двигаемся дальше.

- Смету можно составлять на простом обычном листе любого удобного формата. Если листов несколько (т.е. смета длинная и детальная), все листы нужно скрепить между собой при помощи суровой нити (степлер использовать не рекомендуется), указав на последней странице количество листов и поставив подпись ответственного за составление сметы сотрудника.

- Смета может быть составлена как от руки, так и напечатана в электронном виде (с последующей распечаткой).

- Данный документ, как любой другой бланк, имеющий отношение к деятельности организации, по структуре условно можно разделить на три части. Первая — это «шапка», т.е. вводный раздел, затем идет основная часть (ее обычно оформляют в виде таблицы) и, наконец, заключение. Последовательность этих частей нарушать не следует.

В готовую, утвержденную смету вносить правки крайне нежелательно, однако, если это предусмотрено в учетной политике организации, в течение отчетного периода некоторые статьи корректировать допускается.

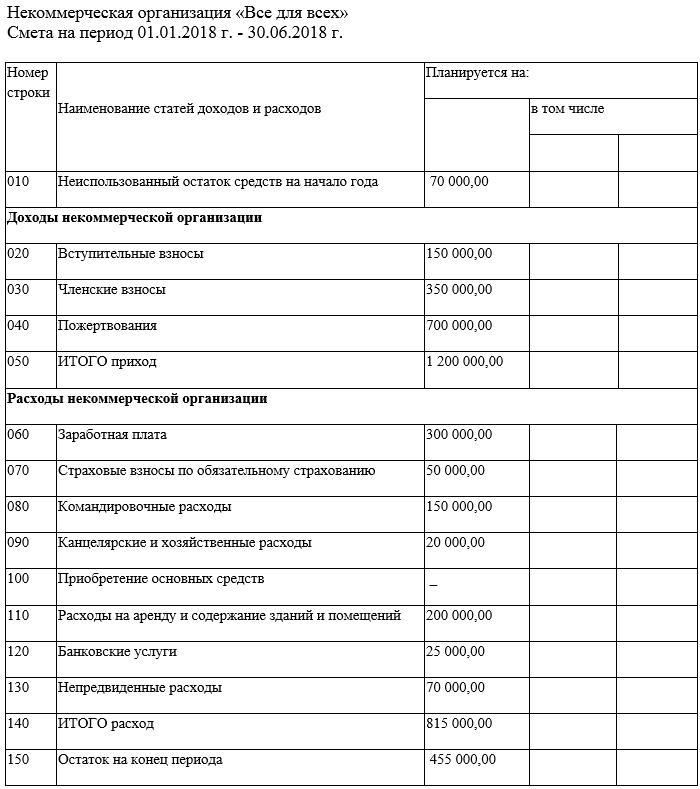

Образец документа

В начале документа следует написать:

- название некоммерческой организации;

- дату составления сметы;

- период, на который она рассчитана.

Затем идет таблица:

- сначала вписываются средства, оставшиеся с прошлого периода;

- потом по порядку вносятся стандартные статьи доходов, свойственные именно для этой НКО – напротив каждой пишется приблизительная, ожидаемая цифра;

- далее таким же образом отражаются расходы;

- в конце подводится итог.

После составления сметы

В течении года руководство и финансовая администрация НКО должны стремиться к реализации сметы в максимальном объеме.

По окончании отчетного периода составляется анализ, который показывает уровень исполнения сметы.

В нем отражаются фактические цифры по каждой статье доходов и расходов, прописанной в смете.

Сопоставление планируемых и реальных данных дает возможность проанализировать отклонения и недостатки в разработке бюджета и избежать их при составлении сметы на следующий год (или иной период отчета).

Основным планово-финансовым документом для бюджетных и некоммерческих организаций (включая товарищества собственников жилья, или ТСЖ) является смета доходов и расходов. На основании этого документа ведётся и последующий бухгалтерский учёт. Чаще всего, данная смета составляется раз в году на основе предполагаемых расходов и поступлений денежных средств. Для бюджетных организаций, которые находятся в подчинении (в ведении) Минэкономразвития РФ, формирование сметы доходов и расходов проводится по образцу, представленному Минэкономразвития (в Приложении), утверждённому приказом № 241 в 2008 году. Для некоммерческих организаций типа ТСЖ (и подобных) строгой унифицированной формы нет.

Содержание статьи

Общее содержание сметного документа

В категорию некоммерческих организаций водят те официально зарегистрированные в этом статусе сообщества, цель которых не связана с зарабатыванием денег. Чаще всего, они представляют сферы культуры, здоровья, религии, спорта и т. п. Однако целевое назначение рода деятельности не означает отказа от необходимости контролировать суммы поступлений и расходов – для функционирования любой организации необходимы финансы, пребывающие в функциональном движении. Смета доходов и расходов в некоммерческих организациях играет роль документа, помогающего планировать бюджетные изменения на следующий выбранный период.

В категорию некоммерческих организаций водят те официально зарегистрированные в этом статусе сообщества, цель которых не связана с зарабатыванием денег. Чаще всего, они представляют сферы культуры, здоровья, религии, спорта и т. п. Однако целевое назначение рода деятельности не означает отказа от необходимости контролировать суммы поступлений и расходов – для функционирования любой организации необходимы финансы, пребывающие в функциональном движении. Смета доходов и расходов в некоммерческих организациях играет роль документа, помогающего планировать бюджетные изменения на следующий выбранный период.

Для осуществления полноценной и бесперебойной деятельности НКО документ является обязательным.

Таким образом, сметой доходов и расходов здесь называется план поступления и расходования денежных средств, составленный на какой-то определённый промежуток времени. Поступать средства для НКО могут в виде:

- членских и/или вступительных взносов,

- процентов от вкладов и средств, полученных от внереализационных операций,

- взносов учредителей,

- благотворительности, добровольных пожертвований физических и/или юридических лиц,

- целевых поступлений, например, путём присуждения грантов, сделанных от физических и/или юридических лиц,

- ассигнований из бюджетов различного уровня,

- доходов, полученных от предпринимательской деятельности (когда такая деятельность НКО направляется на достижение прямых целей).

Направления расходования средств обеспечивают деятельность самой НКО, хозяйственные нужды, аренду помещений, оплату административной работы руководства и др.

Подобное сметное планирование может описывать либо деятельность организации в целом, либо её отдельные проекты, на которые тоже составляется смета доходов и расходов. Строится данный документ, исходя из данных бухгалтерского учёта, которые берутся в качестве основы для ориентировочного заполнения по приходу-расходу средств. В результате по полученному документу можно судить о том, насколько обоснованно и целесообразно расходуются средства с учётом ожидаемого объёма их поступлений.

Составляет смету доходов и расходов НКО лицо, выполняющее функции бухгалтера.

В некоммерческой организации это либо сам бухгалтер, либо руководитель – главное должностное лицо организации, – которое в обязательном порядке подписывает смету, независимо от того, кто именно был её составителем. Подпись на бланке свидетельствует о действительности документа и о воплощении запланированных бюджетных изменений. Печать рядом с подписью необходима только в том случае, если данное условие прописано в нормативных актах НКО.

Смета может составляться на любой период, но чаще всего, таким периодом становится годовой отрезок (реже – квартал или месяц).

Выбранный промежуток времени включает стандартный перечень статей доходов/расходов, характерный для той или иной организации. Для непредвиденных расходов в смете отводится отдельная строка.

Если смена составлена на год, то в течение всего года финансовая администрация организации стремится к реализации указанных в смете данных, а по окончании года – проводит анализ, демонстрирующий уровень исполнения запланированного.

Фактические суммы анализируются по каждой прописанной в смете статье доходов/расходов.

Сравнительный анализ фактических и предполагаемых сумм позволяет избежать отклонений и бюджетных недостатков при составлении документа на следующий период.

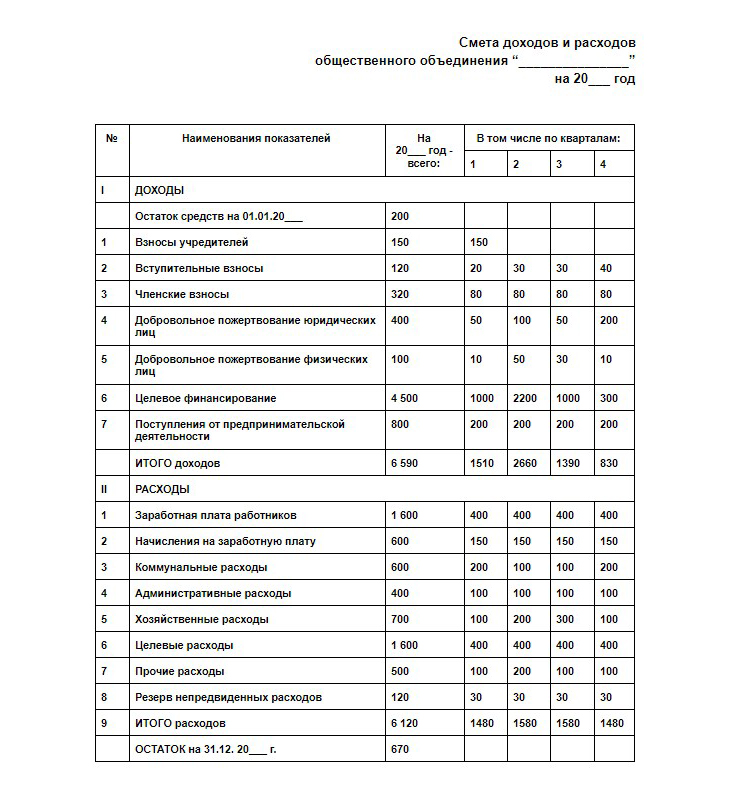

Состав и оформление сметы доходов и расходов НКО

Для НКО не предусмотрена стандартная форма составления сметы доходов и расходов, унифицированная на федеральном уровне. Отчасти это связано со спецификой целевого создания некоммерческих организаций, которые могут в своей деятельности значительно отличаться друг от друга по набору функций, преследуя очень разные задачи. В зависимости от набора этих задач организация и выбирает форму документа, его состав, структуру сметных показателей, принцип группировки и систему детализации доходов и расходов. При этом все приведённые сметные статьи сопровождаются расчётом или оправдательно-объяснительными документами.

Большинство источников поступления средств на практике имеют нерегулярный характер. Однако величину поступлений из некоторых источников можно предположить с большей вероятностью, чем кажется на первый взгляд.

- Доходная табличная часть сметы начинается с внесения остатка средств предыдущего периода.

- Взносы учредителей поступают в двух случаях: при создании НКО, а также при увеличении уставного фонда посредством поступления дополнительных взносов. Срок поступления учредительских взносов в общем случае ограничен одним годом с даты госрегистрации юридического лица. Из этого следует, что на следующий сметный период (финансовый год) можно планировать поступления по данной статье доходов в размере, не превышающем задолженности учредителей на момент начала нового сметного периода. Кроме того, предельное время внесения задолженности не может превышать установленный законодательством срок для внесения взносов. Необходимую информацию для внесения данных можно взять из учредительных документов.

- Вступительные взносы вследствие того, что они могут поступать в течение всего срока функционирования НКО, сложно прогнозировать. С определённым приближением делается это на основании статистики прежних лет и динамики увеличения (уменьшения) числа новых членов за сопоставимый период. Кроме того, учитывается тенденции количества добавлений в начале или в конце года. Данные аналитики работников НКО становятся основанием для внесения сумм по этой статье.

- Членские взносы тоже можно спрогнозировать только с помощью аналитического подхода, поскольку количество вступивших и выбывших членов организации может сильно варьироваться в зависимости от множества внутренних и внешних для НКО факторов.

Добровольные пожертвования, вопреки опасениям, определяются с высокой степенью точности, поскольку такие поступления становятся следствием проведения целевых мероприятий и программ. Для этого проводятся соответствующие финансовые вычисления с расчётом на профессионализм и рабочие показатели активности и результативности специалистов, работающих в НКО. В случае просчёта (невозможности собрать планируемую сумму добровольных пожертвований) в расходной части документа выполняются только обеспеченные средствами мероприятия.

Добровольные пожертвования, вопреки опасениям, определяются с высокой степенью точности, поскольку такие поступления становятся следствием проведения целевых мероприятий и программ. Для этого проводятся соответствующие финансовые вычисления с расчётом на профессионализм и рабочие показатели активности и результативности специалистов, работающих в НКО. В случае просчёта (невозможности собрать планируемую сумму добровольных пожертвований) в расходной части документа выполняются только обеспеченные средствами мероприятия.- Целевое финансирование поступает от учредителей на решение тех задач, ради которых организация создавалась. Поэтому трудности с планированием имеют чаще не содержательный, а процессуальный характер – необходимо определить необходимый объём средств, провести многоступенчатую разработку и утверждение. Основанием для проработки этой статьи становятся данные из пакета документов лица-отправителя средств.

- Предпринимательская деятельность возможно в случае недостаточного финансирования деятельности организации с помощью иных источников дохода. Объём средств от такой деятельности планируются на основе бизнес-планов (или документов-аналогов). В этом случае в расчётах надо учитывать расходы на выполнение услуг или изготовление продукции и доходы от реализации продукта. Прибыль, после уплаты всех налогов, может быть направлена исключительно на уставные цели.

Во второй табличной части сметы представлены планируемые на период расходы.

- Зарплата работников НКО рассчитываются либо по тарифным ставкам, либо по другим системам начисления зарплат. Сюда же входят суммы доплат, надбавок, компенсаций. Эти расходы отражаются согласно существующему штатному расписанию и прилагаемым к нему расчётов. При этом учитываются персональные размеры зарплат, определённые квалификацией сотрудника, опытом и выслугой лет.

- Начисления на зарплату проходят отдельной статьёй расходов, что объясняется требованиями формирования статистической и бухгалтерской отчётностей и разными адресатами получения расходуемых средств. В первом случае – это работники НКО, а во втором – бюджеты, в которые поступают начисления и, в том числе, – взносы в ФСС и единый социальный налог.

- Коммунальные расходы рассчитываются на основании договоров на поставку коммунальных услуг и приложений к ним с указанием объёмов по месяцам и изменений расценок. Такой детализированный подход позволяет отразить в смете динамику увеличения и снижения расходов в течение года.

- Административные расходы включают командировочные, оплату консультантов, информационных агентств, канцелярские расходы и др. Каждый вид затрат может быть рассчитан отдельно и независимо, а может приниматься по нормативам от введённой базы.

Хозяйственные расходы касаются оплаты эксплуатационных расходов на содержание зданий, уборку, ремонт основных средств. Поскольку ремонт относится к планово-предупредительной категории расходов, технические службы собирают пакет документов с характеристиками ремонтных работ, заранее определяя потребности в объёме средств и материально-производственных ресурсах. Хозяйствующим субъектам главой 25 Налогового кодекса рекомендуется устанавливать нормативы ремонтных расходов по размеру их начальной или восстановительной стоимости. Общий норматив хозяйственных расходов можно устанавливать по тому же принципу.

Хозяйственные расходы касаются оплаты эксплуатационных расходов на содержание зданий, уборку, ремонт основных средств. Поскольку ремонт относится к планово-предупредительной категории расходов, технические службы собирают пакет документов с характеристиками ремонтных работ, заранее определяя потребности в объёме средств и материально-производственных ресурсах. Хозяйствующим субъектам главой 25 Налогового кодекса рекомендуется устанавливать нормативы ремонтных расходов по размеру их начальной или восстановительной стоимости. Общий норматив хозяйственных расходов можно устанавливать по тому же принципу.- Целевые расходы синхронизируются с расчётов статьи целевых доходов. Поскольку в течение года доходные средства поступают неравномерно, задача составителей сметы, учесть это и выстроить равномерную систему целевого расходования на базе имеющихся данных.

- Прочие расходы не дублируют статью непредвиденных расходов, которая идёт отдельным резервным фондом. К прочим расходам относятся предвиденные затраты, но те, которые не вошли в предыдущие категории.

- Непредвиденные расходы могут не выделяться в смете вовсе, но эту статью обычно предусматривают, если в прошлые годы работы НКО были регулярные случаи незапланированных трат. Объём резерва из-за природы непредвиденных расходов установить сложно, поэтому, чаще всего, если он появляется, то «привязывается» к общей сумме расходов в качестве определённого процента или аналитически на основе статистики прежних периодов.

В промежуточной строке итоговых доходов, помимо планируемых поступлений, отражается и та сумма, которая была зафиксирована в смете на начало сметного периода. После табличной части расходов итоговым остатком выносится сумма, которая перейдёт в первую строку сметы следующего периода.

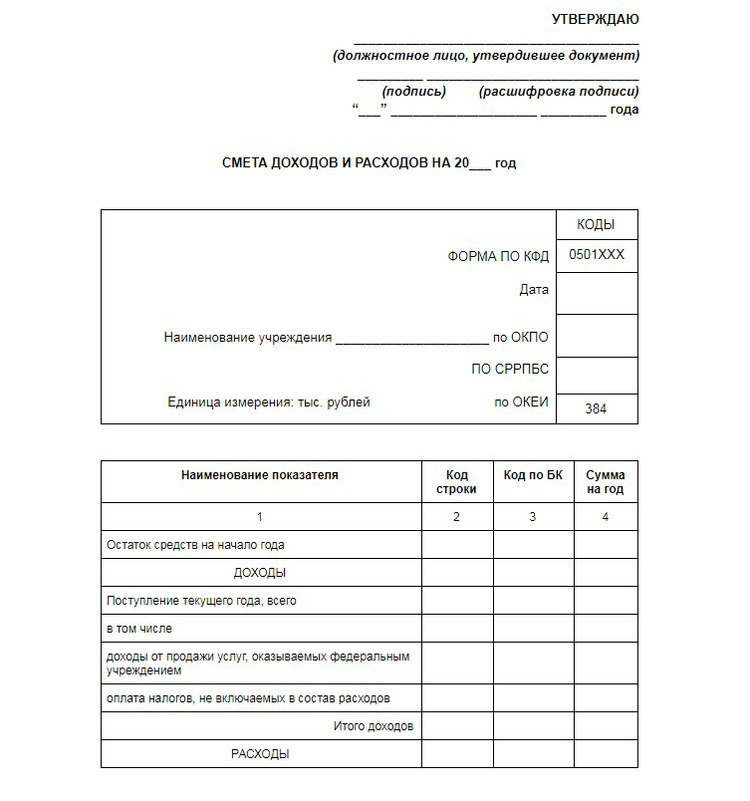

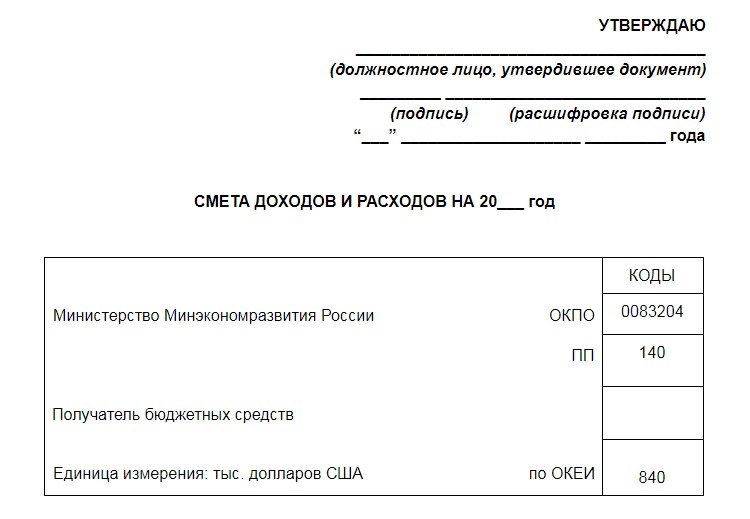

Состав и оформление смет бюджетной организации

В качестве образца для составления смет доходов и расходов бюджетных организаций, находящихся в сфере контроля Минэкономразвития, используют формы, утверждённые приказом № 241. Так для формирования такого рода смет бюджетные учреждения, представляют в Финдепартамент:

- ожидаемые (предполагаемые) поступления финансов текущего учётного года, согласно разрешениям по кодам классификаций:

- доходов (сюда же входят коды видов и подвидов доходов),

- операций сектора госуправления,

Данная смета составляется в трёх экземплярах по образцу, представленному в Приложении 5. В её доходную часть включается остаток средств, который образовался на начало периода (финансового года). Оплата тех налогов, которые не включаются в состав расходов, вносятся с «минусом» по соответствующим им кодам доходов бюджетов. К таким налогам относятся НДС и налог на прибыль.

Подразделения структур загранаппарата представляют в Финдепартамент в 2-х экземплярах сметы, соответствующие доведённым лимитами средств, полученным от разрешённой деятельности, с приведёнными расчётами и обоснованиями. Форма для образца документа представлена в Приложении 6 Приказа.

В верхней, головной, части этой сметы, помимо полей для наименования должностного лица, даты утверждения документа и указания организации – получателя бюджетных средств, присутствуют табличка с указанием кодов:

- Код ОКПО – общероссийского классификатора предприятий/организаций. Позволяет определить сферу деятельности организации, являясь отраслевым показателем. Код состоит из семи цифр и не может повторяться для разных организаций. Благодаря ему происходит идентификация бизнес-субъектов, совмещаются и упорядочиваются данные о них в государственных инфосистемах.

- Код ППП – перечень прямых получателей. 3-значный код глав министерств и ведомств.

- Код ОКЕИ – по общероссийскому классификатору единиц измерения указывает код валюты, в которой приводится смета. Эта же единица измерения вписывается рядом с показателями кодировки.

В табличной части как в статьях дохода, так и в статьях расхода, напротив каждого наименования в первой колонке вписывается принятый код статьи и подстатьи.

Специфика сметных расчётов ТСЖ

Жилищным кодексом РФ (статья 151) определены виды средств, которые могут поступать на счета ТСЖ. В целом они аналогичны доходным средствам любой некоммерческой организации. Среди доходных средств ТСЖ –

- вступительные взносы в установленном товариществом размере (величина взносов заносится в Устав ТСЖ),

- обязательные платежи,

- доход от хозяйственной деятельности, к которой относится, например, сдача подвальных и полуподвальных территорий, работа обслуживающих бригад электриков, сантехников и т. п.,

- субсидирование путём получения краевых грантов, программ модернизации и капремонта,

- финансы собственного фонда товарищества (в случае создания его собственниками жилья).

В обязательную расходую часть сметы ТСЖ включаются затраты на:

- расчёты с поставщиками коммунальных услуг (обеспечение электроэнергией и водой, её подогрев),

- обслуживание имущества и содержание придомовых территорий,

- модернизация и восстановление имущества,

- потребности офиса,

- налоги.

Кроме основных расходов, возможные ещё траты на судебные издержки, страховки и кредиты. Благодаря увеличению внешних доходов (пожертвования, субсидирование) и аккуратному владению имуществом можно создать предпосылки для снижения расходной части и – как следствие – уменьшения размера взносов, взимаемых с владельцев квартир.

Получаемая от предпринимательской деятельности ТСЖ прибыль не разделяется между членами товарищества, поэтому есть возможность проводить налоговые отчисления по упрощённой схеме.

Для этого необходимо сразу создать не одну учётную книгу, а отдельные книги доходов и расходов для регистрации пришедших и потраченных средств целевого назначения. Средства, поступившие от членов ТСЖ, пожертвования, полученные предпринимательские доходы, которые вносятся в отдельные приходные книги, не подлежат налогообложению. Поэтому в доходно-расходной смете ТСЖ это тоже находит своё отражение.

Формат сметы ТСЖ может быть любым, но его нужно зафиксировать в уставном документе товарищества и утвердить на уровне руководства организации. При составлении смет надо принимать во внимание, что суммы должны фиксироваться с учётом НДС, что в расходную часть не вписывается стоимость услуг, которые оказываются владельцам квартир, но что должна присутствовать статья расходов по фондам – перечисления на ремонтные работы, счёт материальной поддержки, резервный счёт и др.

Финансовый результат деятельности компании принято оценивать по форме 2 «Отчет о прибылях и убытках». Однако существует еще один отчет, который, в частности, широко используется в управленческом учете – смета доходов и расходов предприятия.

Определение сметы доходов и расходов

В бухгалтерском учете существует ключевое понятие совмещения доходов и расходов – в периоде может быть списана та себестоимость (расходы на производство товаров или услуг), которая относится к реализованной, а не произведенной продукции. Все же расходы периода, понесенные в отчетном периоде, вне зависимости от того, относятся они к реализации данного периода или нет, формируют смету расходов (также именуемую сметой затрат) данного периода. Доходная часть сметы представляет собой перечень всех доходов, полученных за период.

Области применения сметы

Широкой областью применения сметы доходов и расходов являются бюджетирование и отчетность некоммерческих учреждений. Так как данные предприятия не рассчитывают плановую себестоимость (в связи со сложностью расчетов и отсутствием строгой необходимости), годовым бюджетом и отчетностью данных учреждений является смета доходов и расходов. В данном случае смета служит инструментом контроля расходов денежных средств. Это регламентировано соответствующим законодательством и объясняется тем, что значительное количество некоммерческих организаций получает государственное финансирование.

Нормативными документами, регламентирующими составление и утверждение смет некоммерческих учреждений, являются:

- Приказ Минфина России от 20.11.2007 №112н «Об Общих требованиях к порядку составления, утверждения и ведения бюджетных смет казенных учреждений»;

- Приказ Минфина России от 30.09.2016 №168н «О внесении изменений в Общие требования к порядку составления, утверждения и ведения бюджетной сметы казенного учреждения, утвержденные приказом Министерства финансов Российской Федерации от 20 ноября 2007 г. №112н».

К некоммерческим организациям относятся:

- образовательные, культурные и медицинские государственные и частные учреждения;

- ТСЖ, жилищно-строительные и потребительские кооперативы;

- организации по защите прав граждан;

- органы местного и государственного управления;

- благотворительные фонды и организации;

- религиозные объединения;

- подразделения министерства обороны, МЧС и МВД.

Смета расходов также часто используется для анализа эффективности деятельности отдельных подразделений предприятия, для которых некорректно формировать отчет о прибылях и убытках и у которых нет собственных доходов, хотя они напрямую или косвенно участвуют в генерировании прибыли всего предприятия. Это позволяет менеджменту оценить степень эффективности расходования средств каждым отдельным подразделением.

При проведении мероприятий также часто используется сметный подход. В этом случае в смете отражаются все доходы и расходы от проведения данного мероприятия.

Областью применения смет также является планирование проектов как инвестиционного характера, затраты по которому в дальнейшем будут капитализированы и войдут в актив баланса предприятия, так и проекты по созданию продукта или услуги для покупателей и заказчиков.

Состав сметы доходов и расходов

Данный документ включает в себя раздел расходной и раздел доходной части, детализированные в разрезе соответствующих статей затрат и доходов. При использовании сметы в управленческом учете перечень данных статей чаще всего унифицирован с целью возможности сравнения смет между собой, а также из периода в период.

Примерами статей затрат являются:

- Оплата труда

- Транспортные расходы

- Амортизация

- Аренда зданий и сооружений

- Ремонт и т.д.

В смете также указывают источник финансирования тех или иных расходов, а также разбивку по кварталам или месяцам.